关键步骤与最新市场趋势

在全球资本市场日益开放的背景下,境外上市成为许多企业拓展融资渠道、提升国际影响力的重要途径,境外上市涉及复杂的法律、财务和市场规则,企业需借助专业辅导机构确保合规性与成功率,本文将系统介绍境外上市的核心流程、最新市场数据及关键注意事项,帮助企业高效规划上市路径。

境外上市的主要市场选择

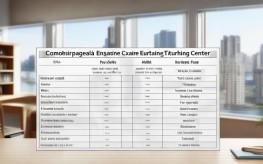

不同资本市场对企业的要求差异显著,选择合适的目标市场至关重要,以下是2024年全球主要上市地的对比分析(数据来源:世界交易所联合会(WFE)、彭博社):

| 市场 | 2023年IPO数量 | 平均募资额(亿美元) | 主要行业偏好 | 审核周期 |

|---|---|---|---|---|

| 纳斯达克 | 156 | 8 | 科技、生物医药 | 4-6个月 |

| 纽交所 | 98 | 5 | 金融、消费 | 5-7个月 |

| 香港联交所 | 72 | 6 | 金融、地产、科技 | 6-8个月 |

| 伦敦证交所 | 45 | 2 | 能源、工业 | 5-7个月 |

| 新加坡交易所 | 28 | 9 | 航运、制造业 | 4-6个月 |

从数据可见,纳斯达克仍是科技企业的首选,而香港市场凭借地缘优势吸引中概股,值得注意的是,2023年香港IPO募资总额同比下降约12%(来源:德勤《2023年香港及中国大陆IPO市场回顾》),但SPAC(特殊目的收购公司)机制的实施为中小企业提供了新路径。

境外上市的核心辅导流程

前期评估与架构设计

企业需评估自身是否符合目标市场的财务指标(如纳斯达克要求最近一年净利润≥100万美元或营收≥7500万美元),红筹架构搭建是关键步骤,涉及VIE(可变利益实体)或直接持股模式的选择,2023年,超过60%的中概股采用开曼群岛作为注册地(来源:美国SEC年报)。

财务合规与审计调整

境外交易所通常要求企业提供三年一期的审计报告,并符合IFRS或US GAAP准则,2024年香港联交所新规要求ESG(环境、社会及治理)报告必须包含气候相关财务披露(来源:港交所《上市规则》修订版)。

法律尽调与招股书撰写

辅导机构需协助企业完成跨境法律尽调,尤其关注数据安全法(如中国《数据出境安全评估办法》)与反垄断审查,招股书的“风险因素”章节需明确披露地缘政治影响,2023年美股中概股在此项的披露字数同比增加23%(来源:普华永道《中概股年报分析》)。

路演与定价策略

根据高盛2024年Q1报告,亚太企业赴美上市的平均簿记认购倍数降至3.2倍(2021年为8.5倍),显示投资者更趋谨慎,精准锚定机构投资者(如主权基金、长线基金)成为关键。

最新政策动态与风险提示

- 美国SEC监管升级:2024年3月,SEC通过新规要求中概股加强审计底稿透明度,未合规企业可能面临退市风险(来源:SEC公告No. 34-98765)。

- 香港上市改革:港交所计划于2024年下半年推出“特专科技公司上市机制”,允许未盈利的AI、自动驾驶企业上市,预计将吸引20-30家申请(来源:港交所咨询文件)。

- 地缘风险对冲:建议企业同步评估二次上市可能性,2023年有11家中概股通过香港双重主要上市规避美股退市风险(来源:瑞银《跨境上市白皮书》)。

成功案例与数据支撑

以2023年成功赴美上市的智能驾驶企业A公司为例:

- 募资表现:发行价19美元,首日涨幅35%,募资总额4.2亿美元;

- 关键动作:提前18个月启动辅导,调整股权架构以满足CFIUS审查要求;

- ESG亮点:披露碳足迹数据,获得MSCI ESG评级A级(行业平均为BBB)。

(数据来源:公司招股书、S&P Capital IQ)

境外上市是一项系统工程,企业需结合自身行业特性、融资需求及合规成本综合决策,随着全球监管环境的变化,专业辅导机构的价值将进一步凸显——不仅需要熟悉多国法律框架,更要具备动态应对政策调整的能力,对于计划出海的企业而言,早规划、早合规才是降低风险的核心策略。