“雷蒙德”并不是一家真实存在的、广为人知的上市公司。 我们无法查询到其具体的上市辅导信息。

我们可以将“雷蒙德”作为一个假设案例,来全面、系统地解释中国A股上市辅导期的全过程、核心要点和常见问题,这可以帮助您理解任何一家公司在上市前都必须经历的这一关键阶段。

第一部分:什么是上市辅导期?

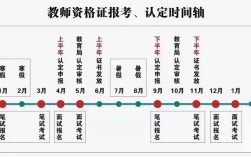

上市辅导期,也常被称为“IPO辅导”,是指拟上市的公司在向中国证监会(或交易所)提交首次公开发行股票的申请文件之前,必须聘请一家具有保荐资格的证券公司(即“保荐机构”或“券商”)作为辅导机构,对公司进行为期至少一年的规范指导。

核心目的:

- 规范公司治理: 帮助公司建立符合现代企业制度要求的法人治理结构,完善股东大会、董事会、监事会、独立董事制度。

- 规范财务会计: 确保公司的财务会计制度符合国家法律法规和证券监管要求,财务报表真实、准确、完整。

- 规范运营行为: 使公司的业务、资产、人员、财务、机构等独立完整,不存在重大权属纠纷,经营活动合法合规。

- 提升信息披露质量: 培养公司的信息披露意识和能力,使其未来能够按照上市规则的要求,及时、准确地披露信息。

- 增强公众投资者信心: 通过系统性的辅导,从源头上提高上市公司的质量,保护投资者利益。

第二部分:假设案例——“雷蒙德”的上市辅导之旅

假设“雷蒙德科技有限公司”(以下简称“雷蒙德”)是一家专注于人工智能算法研发的高新技术企业,计划在深圳证券交易所创业板上市,它的上市辅导期将大致经历以下阶段:

聘请辅导机构,签订协议

- 行动: 雷蒙德经过筛选,最终决定与国内顶尖的“华泰联合证券”签订上市辅导协议。

- 关键点:

- 选择券商: 券商的保荐能力、行业研究深度、项目经验、资源网络至关重要。

- 明确职责: 协议中会明确券商的辅导范围、时间、费用以及双方的权利和义务。

辅导启动与备案

- 行动: 雷蒙德和华泰联合证券向中国证监会派出机构(深圳证监局)提交《辅导备案申请报告》。

- 所需材料: 包括辅导协议、公司基本情况、股权结构、三年一期(最近三年及一期)财务报表、辅导工作计划等。

- 关键点: 证监局受理备案后,会确认辅导的起算日。辅导期正式开始,通常不少于12个月。

实施全面辅导(核心阶段,持续约12个月)

这是辅导期最核心、最繁忙的阶段,券商的保荐团队会进驻雷蒙德,从以下几个方面进行全面“体检”和“改造”:

公司治理规范:

- 问题发现: 发现雷蒙德的董事会成员结构不合理,缺乏真正独立的董事。

- 辅导措施: 协助雷蒙德物色并引入2名在人工智能行业有深厚背景的独立董事;修订《公司章程》,明确三会(股东会、董事会、监事会)的议事规则和权力边界;建立董事会下属的审计、薪酬与考核、提名等专门委员会。

财务会计规范:

- 问题发现: 雷蒙德的会计核算不够精细,部分研发费用资本化与费用化的划分不清晰,关联方交易定价不公允。

- 辅导措施: 聘请顶尖的会计师事务所(如立信、天健)协助梳理账务;统一会计政策和核算口径;规范研发费用的归集和核算;制定严格的关联方管理制度,确保交易价格符合市场原则。

业务与法律规范:

- 问题发现: 公司历史上存在一次小的股权代持,虽然已经清理,但存在潜在风险;部分核心技术的知识产权归属需要进一步确认。

- 辅导措施: 律师事务所介入,对公司的历史沿革、股权变动、重大合同、知识产权、环保、税务等所有法律问题进行彻底核查,并出具《法律意见书》;确保公司资产完整,业务独立。

信息披露与人员培训:

- 问题发现: 公司高管和员工对上市后的信息披露要求知之甚少。

- 辅导措施: 组织多轮培训,内容包括《证券法》、《公司法》、上市板块的上市规则、信息披露义务、禁止内幕交易等;要求公司建立内部信息报告和传递流程,确保重大信息能够及时、准确地传递给信息披露负责人。

辅导验收

- 行动: 辅导期满后,雷蒙德和华泰联合证券向深圳证监局提交《辅导工作总结报告》,申请辅导验收。

- 关键点:

- 现场检查: 证监局会派员对雷蒙德进行现场检查,通过约谈董事长、总经理、财务负责人、董秘等关键人员,抽查会议记录、财务凭证等方式,检验辅导效果。

- 出具验收函: 如果证监局认为雷蒙德已经达到上市辅导的目标,会出具《辅导监管工作完成函》。这是公司正式启动IPO申报的“通行证”。

辅导完成,进入申报排队

- 行动: 雷蒙德拿到验收函后,就可以和华泰联合证券一起,按照要求准备招股说明书、申报稿等全套申报文件,正式向深圳证券交易所提交上市申请。

- 关键点: 辅导期至此基本结束,但保荐机构在上市后的持续督导期内,仍需对雷蒙德进行一段时间的监督。

第三部分:上市辅导期的关键要点总结

| 要点 | 详细说明 |

|---|---|

| 法律依据 | 主要依据《证券法》、《首次公开发行股票并上市管理办法》、《首次公开发行股票并在创业板上市管理办法》等。 |

| 辅导机构 | 必须是具有保荐资格的证券公司(券商)。 |

| 辅导期限 | 自证监局备案之日起计算,原则上不少于12个月,如果期间发生重大事项,辅导期需要相应延长。 |

| 监管机构 | 主要由中国证监会派出机构(如各地证监局)负责监管和验收。 |

| 核心是“五个规范”:规范公司治理、规范财务会计、规范运营机制、规范信息披露、规范人员意识。 | |

| 验收标准 | 公司的法人治理、财务、业务、人员、机构等方面达到了法律法规和交易所的要求,具备了公开发行股票的条件。 |

| 辅导的“软实力”提升 | 除了硬性规定,辅导期还能帮助公司建立上市思维,提升品牌形象,吸引优秀人才,为上市后的长期发展奠定基础。 |

对于任何一家像“雷蒙德”这样的拟上市企业而言,上市辅导期是一个从“非上市公司”蜕变为“公众公司”的强制性、系统性工程,它不仅是监管机构的一道“防火墙”,更是企业自身的一次深度“体检”和“升级”,这个过程虽然漫长且耗费大量人力物力,但对于确保公司未来的健康、规范运作,以及成功登陆资本市场至关重要。